Hay un CEO que está muy por encima del resto y es Jack Welch (1935-2020), el que fue CEO de General Electric (GE) de 1981 a 2001. Reverenciado por algunos y vilipendiado por otros, a pesar de que su vida activa terminó hace más de dos décadas, su impacto aún se siente.

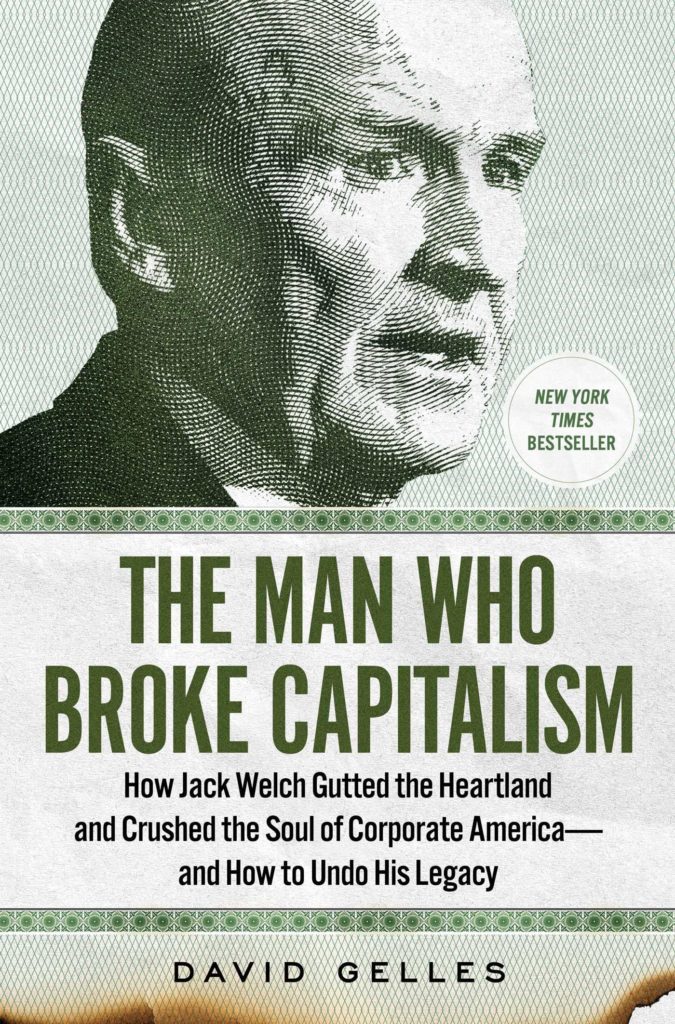

The Man Who Broke Capitalism: How Jack Welch Gutted the Heartland and Crushed the Soul of Corporate America―and How to Undo His Legacy (2022), del columnista del New York Times David Gelles, sostiene que la codicia perniciosa generada por el ex CEO de General Electric, Jack Welch, es excepcionalmente responsable de exponer los fallos estructurales del capitalismo en las últimas décadas.

En The Man Who Broke Capitalism, Gelles narra cómo Welch se enfoca en maximizar el valor de los accionistas por cualquier medio necesario, incluidos los despidos, subcontratación, deslocalización, adquisiciones y recompras – se convirtió en el nuevo playbook en los negocios estadounidenses. El libro demuestra cómo esta versión maximizadora de accionistas del capitalismo ha llevado a la mayor desigualdad socioeconómica desde la Gran Depresión y ha perjudicado a muchas de las mismas empresas que la han adoptado.

Welch fue reverenciado como el mejor CEO de todos los tiempos y al final de su ilustre carrera, la revista Fortune lo nombró ‘Gerente del siglo’. — En 1984, la revista Fortune lo nombró el jefe «más duro de EEUU.» — Al final, Welch poseía la asombrosa cantidad de 21 millones de acciones de GE, que, en su punto máximo, valían aproximadamente mil millones de dólares.

El Welchismo tiene en su corazón la convicción de que las empresas deben priorizar las ganancias para los accionistas por encima de todo, que los ejecutivos tienen derecho a una enorme riqueza y una responsabilidad mínima, y que los empleados de todos los días no merecen nada más que su último cheque de pago. El welchismo atribuye valor moral al éxito material, otorgando a los directores ejecutivos millonarios una apariencia de virtud casi por completo, independientemente de sus acciones.

Las tres características principales del Welchismo, la reducción de personal, la negociación y la financiarización, son endémicas en la economía moderna y producen una fuente interminable de externalidades negativas propias.

Las empresas de la economía informal han llevado la fantasía de Welch de tener todas las plantas que posee en una barcaza a un extremo que probablemente le habría encantado. Ahora pueden operar sin tener prácticamente ningún empleado.

Hasta ahora, nadie había poseído la combinación adecuada de ambición, poder y carisma para aprovechar al máximo una fuerza laboral vulnerable e inversores impacientes. Nadie se había atrevido a poner de manera explícita e implacable a los accionistas por delante de los empleados, las comunidades y el medio ambiente. Nadie hasta Welch. Sería el primer director ejecutivo de una empresa importante en abrazar verdaderamente la agenda de la primacía de los accionistas.

Todos pensábamos que Welch lo estaba haciendo todo bien, y que el éxito se definía al cumplir con las ganancias trimestrales.

Principales ideas de The Man Who Broke Capitalism:

- Jack Welch impulsó un cambio en la forma en que las empresas estadounidenses trataban a los trabajadores, los reguladores y el gobierno.

- En General Electric, Welch acogió los despidos, las adquisiciones y la financiarización.

- Cuando Welch se hizo cargo de GE, asumió el mando de la empresa más influyente del mundo.

- Welch se vio a sí mismo como un líder visionario.

- Bajo Welch, GE Capital se convirtió en la parte más importante de General Electric.

- Welch marcó el comienzo de la era del CEO que reduce los costos como una celebridad.

- El welchism puede revertirse.

Jack Welch impulsó un cambio en la forma en que las empresas estadounidenses trataban a los trabajadores, los reguladores y el gobierno.

En las décadas posteriores a la Segunda Guerra Mundial, los empleadores, los empleados y el gobierno de los Estados Unidos llegaron a una distensión. Los trabajadores corporativos obtuvieron una parte justa de las ganancias de sus empleadores y los salarios generosos ampliaron la clase media estadounidense. Las corporaciones no intentaron evadir sus impuestos y aceptaron la supervisión del gobierno como una parte necesaria para hacer negocios. Pero en la década de 1970, comenzó a afianzarse una nueva mentalidad. Economistas como Milton Friedman argumentaron que el camino hacia la verdadera prosperidad requería que los operadores del sector privado negociaran de la manera más dura posible con los trabajadores y el sector público. Friedman predicó el evangelio del poder de los accionistas.

Jack Welch, quien personificó la visión económica de Friedman, se convirtió en presidente y director ejecutivo de General Electric en 1981. En ese momento, GE tenía un valor de $ 14 mil millones y podría haber sido reconocible para su fundador, Thomas Edison. En el momento de la jubilación de Welch en 2001, el valor de GE se había disparado a $ 600 mil millones. Era la compañía más valiosa del mundo, así como un conglomerado difícil de manejar que se había extendido a las industrias financiera y de medios. Ya no era un operador serio que jugaba bien con los sindicatos y el gobierno, GE adoptó una postura de codo afilado hacia todos. El éxito de la multinacional en Wall Street le dio a Welch un largo mandato: se desempeñó como jefe de GE durante cuatro administraciones presidenciales. Y después de jubilarse, permaneció en el ojo público, escribiendo libros, dando discursos y fundando una escuela de negocios que lleva su nombre. Welch,

En General Electric, Welch acogió los despidos, las adquisiciones y la financiarización.

Estos tres temas principales de su mandato (despidos, adquisiciones y financiarización) funcionaron tan bien para GE que otras empresas imitaron el enfoque. Para los trabajadores, la parte más destacada de la estrategia de Welch fue la reducción indiscriminada de personal. Welch pensó que los empleadores no debían lealtad a los empleados. Mientras despedía a miles de trabajadores, Welch se ganó el apodo de «Neutron Jack». Fue uno de los primeros defensores de la deslocalización de empleos sindicales bien remunerados a países con costos laborales más baratos. Y para los trabajadores que no podían ser deslocalizados o subcontratados, Welch instituyó una política despiadada que obligaba a los gerentes a identificar al 10% inferior de los trabajadores y luego despedirlos.

“Durante generaciones, en general era cierto que una vez que conseguías un trabajo en una empresa como GE, podías conservarlo hasta que te jubilaras. Esto fue una blasfemia para Welch”.

En el frente de la negociación, Welch compró y vendió negocios a un ritmo vertiginoso. Durante sus dos décadas en la oficina de la esquina, GE gastó $130 mil millones en 1000 adquisiciones y recaudó casi $11 mil millones con la venta de 408 entidades. Esta estrategia encajaba con otro edicto de Welch, según el cual GE debía ocupar el primer o segundo lugar en todos los sectores en los que hacía negocios. Si una unidad permanecía fuera de los dos primeros, Welch insistía en cerrar o vender la división. El tercer pilar de la estrategia de tres partes de Welch fue la financiarización: al final del reinado de Welch, GE Capital era el centro de ganancias de la empresa. GE cambió su enfoque tradicional en ingeniería y productos de consumo por la magia financiera de las tarjetas de crédito, los seguros y las deudas de riesgo. A pesar de la gloria acumulada por Welch, el éxito de su empresa no duró: las acciones de GE cayeron un 80 % después de que Welch se jubilara.

Cuando Welch se hizo cargo de GE, asumió el mando de la empresa más influyente del mundo.

En 1981, GE tenía 400.000 trabajadores que producían televisores, refrigeradores, motores a reacción e incluso reactores nucleares. GE era vista como un ciudadano corporativo modelo, y sus prácticas parecen pintorescas para los estándares posteriores a Welch en las salas de juntas estadounidenses. GE no trató de publicar un crecimiento sorprendente, y el predecesor de Welch ganó un salario anual de solo $ 200,000. Mientras que su predecesor se deleitaba con la burocracia de GE, Welch la odiaba. Aunque Welch había obtenido un doctorado en ingeniería química antes de unirse a GE, no era un académico por naturaleza: Welch era agresivamente ambicioso y no le importaba a quién ofendía. Una de las primeras misiones de Welch como CEO fue impulsar el precio de las acciones de GE, estancado durante mucho tiempo.

GE tenía antecedentes de tratar con justicia a sus empleados y proveedores, y de pagar sus impuestos todos los años. Welch se incorporó a la empresa en 1960 y tomó un trabajo en una planta de plásticos en Massachusetts. Fue ascendido para dirigir un proyecto de desarrollo de un nuevo plástico y, de forma característica, empujó a sus trabajadores a experimentar con técnicas no probadas. En 1963, una explosión sacudió la planta. Nadie resultó herido, pero Welch tuvo que conducir hasta la sede de GE para defender su caso. Unos años más tarde, se convirtió en el director general más joven de GE y también recibió sus primeras opciones sobre acciones.

Welch se vio a sí mismo como un líder visionario.

En una de sus primeras presentaciones a los analistas de Wall Street, Welch se esforzó por trazar un nuevo camino para GE. GE ya no sería un conglomerado de crecimiento lento. En cambio, Welch pintó una imagen de una empresa ágil y de rápido crecimiento que aprovecharía las oportunidades. Pero Wall Street no estaba del todo preparado y los analistas quedaron desconcertados por sus comentarios. Un analista le preguntó a Welch sobre el precio del cobre y su efecto en las ganancias. Frustrado, Welch espetó: “¿Qué diablos hará la diferencia? ¡Deberías preguntarme adónde quiero llevar a la empresa!” Los propios empleados de Welch no podían ignorar su visión, que se enfocaba en una plantilla más baja. GE tenía 411.000 empleados justo antes de que Welch se hiciera cargo; cortó más de 70,000 de ellos en sus primeros años en el trabajo.

Mientras tanto, Welch ordenó a los gerentes de GE que clasificaran a todos sus trabajadores en grupos. El 20% superior estaba en el equipo A, el 70% en el medio eran jugadores B y el 10% en la parte inferior era el equipo C. Los medios comerciales se dieron cuenta. La revista Fortune en 1984 etiquetó a Welch como el «jefe más duro de Estados Unidos». Y otros grandes empleadores siguieron el ejemplo de GE, abandonando la lealtad hacia sus trabajadores y participando en despidos masivos. La avalancha de adquisiciones de Welch también cambió la América corporativa. Guió a GE a través de acuerdos para Kidder Peabody y NBC, y en 1987, las acciones de GE estaban por las nubes. El éxito de Welch en el crecimiento a través de adquisiciones ayudó a marcar el comienzo de una era de asaltantes corporativos como Carl Icahn, T. Boone Pickens y Nelson Peltz.

Bajo Welch, GE Capital se convirtió en la parte más importante de General Electric.

A pesar de todo el discurso altruista sobre su visión, Welch reconoció que el rápido crecimiento de GE Capital fue, en el mejor de los casos, fortuito. Apenas importó: las acciones de GE continuaron aumentando, más del doble entre 1995 y 1997 solamente. GE Capital fue especialmente importante en la búsqueda de Welch para complacer a Wall Street. Los negocios de fabricación de la vieja escuela de GE no podían producir cifras atractivas. Pero con un poco de prestidigitación financiera, GE Capital podría generar ganancias y cargos de reestructuración para asegurarse de que GE alcanzara las cifras prometidas para un trimestre determinado. A través de una ráfaga de actividad financiera, GE podría estar seguro de alcanzar sus objetivos de ganancias. Pocos cuestionaron las tácticas: después de todo, si GE lograba sus números, el precio de sus acciones subiría. Y GE era tan poderosa que las buenas noticias de sus ganancias trimestrales elevarían todas las acciones.

“La financiarización permitió a GE ganar más dinero con menos empleados”.

GE bajo Welch también popularizó la práctica de recompra de acciones. Teóricamente, una recompra indica la confianza de una empresa en su desempeño futuro: el emisor recompra sus propias acciones porque son un buen negocio. En GE, las recompras se convirtieron en otra forma de asegurarse de que el precio de las acciones siguiera subiendo. Wall Street se enfoca en las ganancias por acción y las recompras aumentan las ganancias por acción al reducir la cantidad de acciones en circulación. Debido al potencial de abuso, hasta 1982, los reguladores de valores desaconsejaban la práctica. El CEO de US Steel comparó la táctica con “comerse a su propia madre”. Pero GE siguió comprando sus acciones y otras empresas siguieron su ejemplo.

Welch marcó el comienzo de la era del CEO que reduce los costos como una celebridad.

Antes de Welch, el capitalismo estadounidense estaba en una edad de oro. Después de Welch, el acuerdo de caballeros entre empleador y empleado se hizo añicos y luego se desintegró por completo. Después de que Welch marcara la pauta, los 500 empleadores más grandes de los Estados Unidos redujeron su fuerza laboral en tres millones de trabajadores. La tendencia se aceleró en la década de 1990. IBM contrató a Lou Gerstner como su director general y se deshizo de 60.000 empleados en un despido masivo. En Scott Paper, el CEO “Chainsaw” Al Dunlap anunció que eliminaría a un tercio de sus trabajadores. Los economistas de la escuela de Chicago como Friedman dieron a las corporaciones una cobertura intelectual para la reducción de personal, y Welch y sus seguidores convirtieron la teoría académica en acción.

“La ola de reducción de personal que desató Welch rápidamente comenzó a remodelar la distribución de la riqueza en todo el país”.

El estilo de gestión de Welch se extendió por toda la América corporativa. En GE, Welch construyó un centro de capacitación donde los gerentes prometedores aprenderían a reducir costos, despedir personal y maximizar las ganancias. Debido a que GE era la más azul de las empresas de primer nivel, otras firmas querían contratar ejecutivos que se hubieran capacitado allí. Entonces, a lo largo de los años, los gerentes que surgieron bajo Welch lideraron quién es quién de las principales corporaciones, incluidas 3M, Boeing, Chrysler, Fiat, Medtronic, Rubbermaid, Albertsons y Home Depot. En un momento, los ex alumnos de GE dirigieron casi el 20% de las empresas en el Promedio Industrial Dow Jones. Sin embargo, estas estrellas en ascenso tuvieron un éxito mixto en sus carreras posteriores a GE. Paolo Fresco, un diputado de Welch, fue contratado como jefe de Fiat en 1998. Fresco despidió a los trabajadores y cerró fábricas, pero no pudo reducir los costos para llegar al éxito: las acciones de Fiat se desplomaron y Fresco renunció. Otro acólito de Welch, Larry Johnston, dejó GE en 2001 y se hizo cargo de la tienda de comestibles Albertsons. Johnston cerró 165 supermercados y despidió a miles de trabajadores, pero la empresa no respondió a los recortes al estilo de Welch.

Si bien el precio de las acciones de una empresa inevitablemente aumentaría con la noticia de la contratación de un veterano de GE, muchos de los ejecutivos de Welch fracasaron. Bob Nardelli perdió por poco la carrera para suceder a Welch en GE y luego asumió el puesto más alto en Home Depot, donde trajo el espíritu duro de GE a la cultura relajada del minorista. Despidió a los empleados de mucho tiempo y exigió que los trabajadores trabajaran más horas. El resultado del mandato de Nardelli fue que el principal rival de la compañía, Lowe’s, ganó participación de mercado mientras que Home Depot perdió terreno. Nardelli finalmente se vio obligado a abandonar Home Depot, pero luego se hizo cargo de Chrysler en 2007. Esa empresa pronto se derrumbó.

El welchism puede revertirse.

El capitalismo al estilo Welch está tan profundamente arraigado en la cultura corporativa que es difícil identificar empresas que no hayan apostado por el evangelio del dominio de los accionistas. Una excepción notable es Patagonia, la marca de ropa para actividades al aire libre que se reestructuró como una corporación de beneficio público.

“En los últimos años, algunos líderes empresariales se han dado cuenta del daño que ha causado el Welchism”.

Algunas formas en que las empresas pueden volver a la era anterior a Welch de empleo mutuamente beneficioso son:

- Paga más: es vergonzoso que los empleados de algunas de las empresas más grandes del mundo necesiten ayuda del gobierno para sobrevivir. Los empleadores deben pagar más y deben dedicar una mayor parte de sus ganancias a los beneficios para los trabajadores, como atención médica asequible y cuidado de niños. Pagar más a los empleados de primera línea es un anatema para los seguidores del Welchism, pero la práctica crea empresas más exitosas.

- Distribuye la riqueza: las empresas deben ir más allá de pagar un salario digno para compartir sus ganancias con los trabajadores. Delta Air Lines y el minorista REI se encuentran entre las empresas que han dado este paso significativo.

- Capacitar a los trabajadores: en GE bajo Welch, los empleados eran tratados como activos desechables: si había trabajadores más baratos disponibles en México, ¿por qué no usarlos en su lugar? GE podría haber prosperado a largo plazo si hubiera invertido en sus empleados, en lugar de dejarlos de lado.

- Designa trabajadores para las juntas: en las salas de juntas de EE. UU., los trabajadores de primera línea rara vez obtienen un asiento en la mesa. Pero en Alemania, los empleados tienen una representación significativa en los directorios corporativos. Las empresas estadounidenses deberían adoptar esa costumbre.

- Amplía el horizonte temporal: las ganancias cuidadosamente administradas de Welch tenían que ver con el rendimiento a corto plazo. Pero el valor significativo no se crea en intervalos de 90 días. Las empresas estadounidenses necesitan rediseñar sus estructuras de incentivos para que los directores ejecutivos no busquen constantemente ganancias a corto plazo a expensas del éxito a largo plazo.

- Aumentar el salario mínimo: el salario mínimo en los Estados Unidos se ha quedado muy por detrás de la inflación. Aumentar el salario base mejoraría la vida de millones de personas.

- Aumentar los impuestos: el sistema fiscal de EE. UU. es un desastre. Los estadounidenses de clase trabajadora están sujetos a tasas impositivas más altas que sus jefes adinerados, y las corporaciones y las personas ricas a menudo no pagan ningún impuesto. Estas desigualdades erosionan la base imponible y debilitan la capacidad de Estados Unidos para invertir en servicios públicos. Estados Unidos debería aumentar los impuestos, incluido el establecimiento de un impuesto sobre el patrimonio para los estadounidenses más ricos y tasas impositivas más altas para las corporaciones.

- Limita el pago del CEO: la compensación ejecutiva se ha disparado fuera de control en las últimas décadas. Los directores ejecutivos no deberían ganar 1.000 veces más que los empleados de sus empresas.